- Crédit instantané sur le compte d'entreprise MyPOS

- SIM 4G incluse

- Connexion Wi-Fi 2,4 GHz

- Carte Business gratuite

- Mode Multi-Opérateur : suivez les activités du personnel

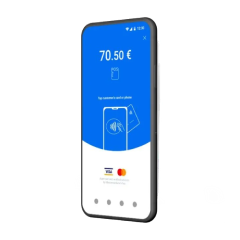

- Application POS pour smartphone

- Crédit instantané sur le compte d'entreprise MyPOS

- Transformez votre téléphone en un terminal POS

- SIM 4G incluse

- Carte de débit Business gratuite

- Crédit instantané sur le compte d'entreprise MyPOS

- Android 10 intégré

- Carte Business gratuite

- POS avec imprimante thermique

- Crédit instantané sur le compte d'entreprise MyPOS

- Android 10 intégré

- Carte Business gratuite

- POS avec imprimante thermique

Qu’est-ce qu’un terminal de paiement (TPE) ?

Un Terminal de Paiement Électronique (TPE), aussi connu sous le nom de lecteur de cartes de crédit, est un dispositif permettant de réaliser des transactions par carte de crédit de manière sécurisée. Avec l’évolution technologique, les TPE mobiles ont gagné en popularité pour leur portabilité et leur facilité d’utilisation, offrant une solution parfaite pour les paiements en déplacement.

Avantages des TPE Portables :

- Mobilité: Idéal pour les transactions en extérieur ou chez le client.

- Flexibilité: Compatible avec le paiement sans contact et par insertion de carte.

- Simplicité: Facile à configurer et à utiliser avec un smartphone ou une tablette.

Connexion et Fonctionnalités :

Les modèles récents offrent plusieurs options de connexion, telles que le Bluetooth, la 3G/4G, et le Wi-Fi, pour garantir une utilisation sans interruption. Certains TPE avancés intègrent même des fonctionnalités telles que l’impression de reçus ou la gestion de factures directement depuis l’appareil.

Comment acquérir un TPE mobile ?

L’acquisition d’un TPE mobile est aujourd’hui plus simple que jamais. Contrairement au passé, où une carte de domiciliation bancaire était nécessaire, des sociétés comme SumUp et myPOS proposent des terminaux sans abonnement, avec des commissions sur transactions clairement définies, simplifiant grandement le processus pour les petites entreprises et les freelances.

Quel terminal de paiement mobile choisir ?

Le choix du terminal de paiement mobile idéal pour un professionnel ne doit pas se limiter à l’évaluation du prix d’achat, du loyer de location ou des commissions sur les transactions.

Bien que le coût soit un facteur crucial, d’autres aspects importants doivent être pris en compte pour s’assurer que le TPE réponde pleinement aux besoins spécifiques du propriétaire et de sa clientèle. Il est essentiel de définir ses besoins à l’avance.

Par exemple, est-il nécessaire d’avoir un appareil totalement autonome ou une simple connexion à son smartphone suffit-elle? De plus, il est crucial de prendre en compte les préférences de la clientèle:

Critères de Sélection :

- Coût: Évaluez le prix d’achat et les commissions sur transactions.

- Autonomie: La durée de vie de la batterie est cruciale pour une utilisation tout au long de la journée.

- Fonctionnalités: Considérez les besoins spécifiques de votre entreprise, comme l’impression de reçus ou les paiements à distance.

Un autre aspect à considérer sont les fonctionnalités supplémentaires offertes par certains TPE mobiles modernes.

Ceux-ci peuvent inclure des systèmes de facturation intégrés, des plateformes Web pour effectuer des transferts bancaires, ou même des outils pour créer rapidement une boutique en ligne et gérer les paiements à distance.

Quel est le Coût d’un TPE Mobile ?

Le prix d’un terminal de paiement mobile (TPE) se divise en deux composantes principales: un coût fixe initial et une commission appliquée sur chaque transaction effectuée.

Pour le coût fixe, le prix du TPE varie considérablement en fonction de ses caractéristiques et fonctionnalités. Il démarre à environ 19 euros pour un modèle de base et peut s’élever à 299 euros ou plus pour des dispositifs plus avancés, tels que des caisses enregistreuses complètes.

Chaque fournisseur propose au moins un modèle économique, souvent à un prix inférieur à 49 euros. Cependant, pour des fonctionnalités supplémentaires comme une plus grande autonomie, une imprimante intégrée, ou la capacité d’accepter une grande variété de paiements, le prix peut excéder 100 euros.

Des exemples incluent le terminal de Square ou le modèle de SumUp à 39 euros hors taxes. Certains appareils de MyPOS PRO peuvent coûter plus de 139 euros.

Outre le coût fixe, une commission en pourcentage est appliquée sur chaque paiement encaissé par le TPE, et cette commission est déduite avant que l’argent ne soit transféré sur le compte du professionnel.

Le taux de commission est fixe et spécifié dans le contrat; il ne varie pas en fonction du modèle de TPE choisi. Par exemple, SumUp applique une commission de 1,75% par transaction.

MyPOS propose un taux de 1,20% plus un coût fixe de 0,05 euro par paiement. Il est important de noter que ces taux peuvent être négociés directement avec les fournisseurs pour s’adapter aux besoins spécifiques du client.

Qui est Autorisé à Acheter un Terminal de Paiement ?

L’achat et l’utilisation d’un terminal de paiement électronique sont exclusivement réservés aux professionnels, qu’ils soient travailleurs indépendants, entreprises, professionnels libéraux, ou même associations, indépendamment du fait qu’elles poursuivent ou non un but lucratif.

Pour acquérir un terminal de paiement, la documentation nécessaire est similaire à celle exigée pour l’ouverture d’un compte professionnel. Cette documentation inclut :

- Des pièces d’identité et de résidence du titulaire ou des représentants légaux,

- Des coordonnées téléphoniques et postales,

- Le numéro SIRET ou SIREN (identifiants uniques des entreprises en France),

- Un extrait K-BIS (document officiel attestant de l’existence légale d’une entreprise commerciale en France),

- Ainsi qu’un bilan comptable.

Ces exigences garantissent que seuls les acteurs légalement reconnus et opérationnels dans le cadre professionnel peuvent accéder à ces outils essentiels pour les transactions commerciales.

Choisir la Bonne Connexion pour son TPE Mobile

La sélection de la méthode de connexion pour un terminal de paiement mobile (TPE) est cruciale et dépend de divers facteurs, tels que le coût et les exigences spécifiques du professionnel.

Les TPE économiques se connectent généralement via Bluetooth à un smartphone ou une tablette et nécessitent une application dédiée pour leur gestion. Des modèles comme le Square Reader ou le SumUp Air illustrent cette catégorie. Cependant, un inconvénient notable de ces appareils est leur dépendance à l’état du smartphone ou de la tablette associé(e) : en cas de dommage ou de batterie faible sur ces derniers, le TPE peut se retrouver inopérant.

Pour les appareils de gamme intermédiaire, avec des prix débutant autour de 79 euros hors taxes (exemple : le SumUp Solo), l’intégration d’une carte SIM 3G ou 4G offre une autonomie et une indépendance accrus, permettant une connexion directe à Internet. Ces dispositifs ont également l’avantage de pouvoir se connecter au Wi-Fi en cas d’interruption du service mobile.

Quant aux TPE haut de gamme, ils amalgament toutes les options de connexion — Bluetooth, carte SIM, et Wi-Fi. Cette combinaison assure une flexibilité maximale, permettant aux professionnels de réaliser des transactions presque sous n’importe quelle circonstance, sans dépendre de la présence ou de la fonctionnalité d’un appareil tiers.

Types de Paiements Acceptés par les TPE Portables

Les terminaux de paiement électronique (TPE) portables sont essentiels pour les commerçants modernes, offrant une flexibilité inégalée dans les types de paiement acceptés, rendant ces dispositifs extrêmement polyvalents et adaptés à divers contextes commerciaux.

La fonctionnalité de base de tous les TPE portables comprend l’acceptation des principaux types de cartes de crédit et de débit, comme Visa, Mastercard, Maestro, et American Express. Ils supportent non seulement l’insertion physique de la carte mais aussi les paiements sans contact, répondant ainsi aux préférences de paiement modernes des clients.

En plus de cela, ces dispositifs sont compatibles avec les systèmes de paiement mobile les plus populaires, tels que Apple Pay et Google Pay, permettant des transactions rapides et sécurisées directement à partir des smartphones ou des montres intelligentes des clients.

Pour les entreprises visant un marché international ou situées dans des zones touristiques, les TPE haut de gamme élargissent leur offre en acceptant des méthodes de paiement spécifiques à certains pays. Ainsi, il est possible de trouver des modèles capables de gérer des paiements via JCB (Japon), Bancontact (Belgique), ou même UnionPay et Alipay (Chine), ce qui peut représenter un avantage considérable pour attirer une clientèle internationale.

Cette diversité dans les options de paiement souligne l’importance de choisir un TPE portable qui non seulement répond aux besoins actuels de votre entreprise mais est également capable de s’adapter aux tendances futures du marché des paiements.

L’Importance de l’Application Mobile Associée au TPE

L’application mobile associée à un terminal de paiement électronique (TPE) s’avère cruciale pour maximiser l’expérience d’utilisation de l’appareil. Au-delà des fonctionnalités de base communes à toutes les applications pour TPE, destinées à l’encaissement des paiements, des services supplémentaires offerts par certaines applications peuvent véritablement distinguer un terminal d’un autre.

Caractéristiques Standard et Fonctionnalités Avancées

- Chaque TPE, indépendamment de son prix, est accompagné d’un accès gratuit à son application mobile. Ces applications facilitent la réalisation de transactions de façon simple et intuitive, permettant par exemple la saisie manuelle des montants de paiement ou l’utilisation d’une bibliothèque de produits prédéfinis.

- Fonctionnalités avancées : Certaines applications se démarquent en proposant des options comme l’envoi de liens de paiement aux clients pour simplifier les transactions à distance, une aubaine pour les activités en ligne ou nécessitant des méthodes de paiement flexibles.

- Gestion des remboursements et des comptes du personnel : D’autres intégrations comprennent la capacité de réaliser des remboursements directement via l’application ou de créer des comptes distincts pour chaque membre du personnel, enrichissant ainsi la gestion des transactions.

Un Exemple Pratique : l’Application MyPOS

- Un exemple notable est l’application MyPOS, qui se distingue par une fonctionnalité permettant la réception des pourboires, disponible uniquement avec certains modèles haut de gamme. Cette fonction ajoute une dimension supplémentaire d’interaction avec la clientèle, renforçant ainsi l’expérience client globale.

L’intégration de ces services avancés dans l’application mobile d’un TPE peut significativement influencer le choix d’un terminal, en offrant non seulement une facilité d’utilisation accrue mais aussi des fonctionnalités enrichies répondant à des besoins spécifiques de l’entreprise.

Que Faire en Cas de Problème avec un TPE ?

Rencontrer des problèmes avec un terminal de paiement électronique (TPE) peut être source d’inquiétude, mais plusieurs solutions sont à votre disposition pour résoudre rapidement ces désagréments.

Garantie Légale de Conformité

Les vendeurs de TPE, en tant que professionnels, sont obligés d’honorer la garantie légale de conformité. Valable deux ans dès la livraison, cette garantie couvre les défauts du produit, à l’exception de ceux résultant d’une utilisation inappropriée par l’acheteur.

Si votre TPE rencontre des soucis, comme des difficultés à traiter les paiements, des problèmes d’impression de reçus, ou encore des soucis de charge, vous êtes en droit de demander la réparation, le remplacement, ou le remboursement de l’équipement.

Garantie Commerciale Additionnelle

De surcroît, beaucoup de fintechs proposent une garantie commerciale d’un an, venant compléter la garantie légale. Notez cependant que cette garantie supplémentaire ne s’étend pas aux dommages tels que le vol, la perte, ou les casses physiques du TPE.

Support Client

Pour les interrogations moins critiques ou les questions techniques relatives, par exemple, à la configuration de paiements spécifiques ou à l’usage de certaines fonctionnalités, le support client des distributeurs est là pour vous aider.

Ce service est aisément joignable via leur site internet, où vous trouverez des guides d’installation, une section FAQ pour les questions fréquentes, et toutes les informations nécessaires pour contacter l’assistance client directement.