Dans le paysage financier actuel, identifier le compte courant d’entreprise le plus adapté est essentiel pour toute entreprise ou professionnel. Le bon choix peut signifier une plus grande efficacité dans les opérations quotidiennes, une meilleure gestion des ressources et, en fin de compte, un impact positif sur le bilan de l’entreprise. Nous comparons les meilleures options disponibles, en évaluant les critères clés pour un compte courant d’entreprise efficace.

Liste des meilleurs comptes courants professionnels adaptés aux besoins des freelancers, professionnels, micro-entrepreneurs et entreprises:

- Compte d'entreprise et pour professionnels indépendants

- Carte de débit d'entreprise gratuite

- Change de devises au taux interbancaire jusqu'à 1.000€

- Accès offert à un nombre illimité d'employés

- Carte VISA Business gratuite

- Calcul et paiement automatique de l'URSSAF

- Dépôt de capital en ligne

- Assurance Pro

- Numérisez les justificatifs et les notes de frais

- Jusqu'à 25 Comptes Bancaires

- AutoVAT pour mettre de côté automatiquement 1,56 % de chaque transaction

- Intérêt de 1,05 % versé chaque semaine

- Scannez les factures avec l'application et payez-les en quelques secondes

- Compte professionnel sans frais de gestion

- Double IBAN, français et luxembourgeois

- Accès au club Sogexia

- Carte Mastercard classique ou Metal

1) Qonto : L’Innovation et l’Efficacité dans la Banque pour les Professionnels

L’émergence des néobanques a révolutionné le monde financier, et Qonto, depuis son lancement en 2017, s’impose comme une solution de choix pour les professionnels indépendants, les PME et les micro-entrepreneurs. Avec une levée de fonds significative et une présence croissante sur le marché européen, Qonto représente une alternative bancaire innovante, adaptée aux besoins spécifiques des professionnels.

Avantages et Offres de Qonto

Qonto se distingue par ses offres diversifiées, adaptées aux différents profils d’entreprises. Voici un aperçu des principaux avantages :

- Interface Intuitive et Facile à Utiliser: Qonto propose une expérience utilisateur optimale, avec une application mobile et un site web clairs et accessibles, facilitant la gestion financière des professionnels.

- Variété d’Offres: Avec des formules adaptées aux indépendants, aux PME et aux startups, Qonto offre une flexibilité remarquable. Les tarifs varient de 9€ à 249€ par mois, en fonction des besoins spécifiques de chaque entreprise.

- Services Bancaires et Comptables Compréhensifs: Outre les services bancaires classiques, Qonto intègre des fonctionnalités comptables avancées, y compris la précomptabilité et l’outil de facturation, pour une gestion financière simplifiée.

- Cartes Bancaires Mastercard Business: Qonto propose trois types de cartes – One, Plus et X métal – adaptées à différents niveaux d’activité et de besoins en transactions.

Comparaison des Offres

| Offre | Tarif (paiement annuel) | Fonctionnalités Clés |

|---|---|---|

| Basic | 9€ / mois HT | 30 virements/ prélèvements, carte One Mastercard Business incluse |

| Smart | 19€ / mois HT | 60 virements/ prélèvements, outil de précomptabilité, 2 encaissements de chèques |

| Premium | 39€ / mois HT | 100 virements/ prélèvements, pack précomptabilité complet, 5 encaissements de chèques |

Pourquoi Choisir Qonto ?

- Simplicité et Rapidité d’Ouverture de Compte: L’inscription se fait en ligne en quelques minutes, avec une assistance clientèle disponible 24h/24.

- Intégrations et Partenariats Stratégiques: Qonto s’associe à des outils tels que Zettle pour les paiements mobiles, offrant des avantages exclusifs aux utilisateurs Qonto.

- Absence de Frais Cachés: Qonto se distingue par sa transparence tarifaire, sans frais de mouvement ni coûts supplémentaires inattendus.

En résumé, Qonto se positionne comme une solution bancaire complète pour les micro-entrepreneurs, entrepreneurs individuels et PME, offrant un éventail de services adaptés à la croissance et à la gestion efficace des activités professionnelles. Avec sa facilité d’utilisation, sa flexibilité et ses partenariats stratégiques, Qonto représente un choix judicieux pour les professionnels à la recherche d’une solution bancaire moderne et efficace.

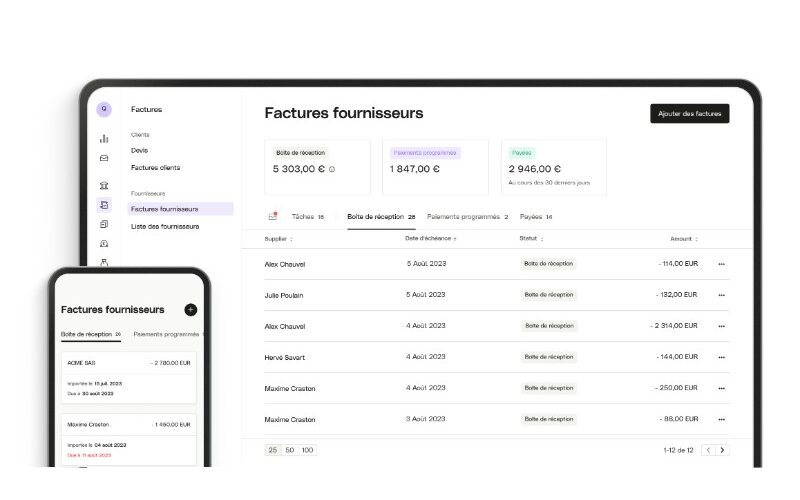

2) Finom : Solutions Bancaires Flexibles pour Entrepreneurs Modernes

L’offre Diversifiée de Finom : Idéale pour les Professionnels et Entrepreneurs Finom, une fintech néerlandaise fondée en 2019, se distingue dans le secteur des services bancaires mobiles pour professionnels. Avec son lancement en France en 2020, Finom s’est rapidement positionné comme un acteur clé, offrant une gamme de services adaptés aux besoins des entrepreneurs et des PME. L’offre de Finom se caractérise par sa flexibilité et son adaptabilité, répondant efficacement aux exigences des indépendants, des startups, et des grandes entreprises.

La diversité des abonnements – Solo, Start, Premium, et Corporate – permet à Finom de s’adapter à différents profils d’entreprises. Chaque formule inclut un compte avec IBAN français, une ou plusieurs cartes de débit MasterCard, et un outil intuitif de facturation. Ces caractéristiques rendent Finom particulièrement attrayante pour les professionnels cherchant à optimiser leur gestion financière.

Les Avantages Clés de Finom : Technologie et Flexibilité

L’un des plus grands atouts de Finom réside dans son outil de facturation avancé, accessible gratuitement à tous les clients. Cet outil permet de créer des factures en moins d’une minute, offrant une solution pratique pour le suivi et la gestion des paiements. De plus, Finom met l’accent sur la digitalisation des services bancaires, offrant une gestion de compte entièrement en ligne, avec la possibilité d’agréger des comptes de différents établissements.

Bien que Finom ne supporte pas les dépôts d’espèces ou les chèques, cette limitation est compensée par une gamme complète de services numériques, notamment des virements et prélèvements SEPA, des paiements internationaux dans la zone SEPA, et une application mobile conviviale pour une gestion en temps réel.

Tableau Comparatif des Offres Finom

| Offre | Solo | Start | Premium | Corporate |

|---|---|---|---|---|

| Tarif Mensuel | 7€ | 17€ | 40€ | 149€ |

| Cartes Physiques | 1 | 2 | 5 | 10 |

| Cartes Virtuelles | 1 | 2 | 5 | 30 |

| Limite Paiements | 20 000€ | 40 000€ | 50 000€ | 60 000€ |

| Virements SEPA | 50 gratuits | 100 gratuits | 200 gratuits | Illimités |

Points Forts de Finom

- Gestion de compte et cartes via application mobile

- Outil de facturation intuitif

- Aggrégation de comptes de différents établissements

- Notifications en temps réel pour chaque opération

- Tarifs compétitifs et adaptés aux besoins des professionnels

En conclusion, Finom représente une solution bancaire moderne et efficace pour les professionnels. Avec son approche axée sur la technologie et la flexibilité, Finom s’adapte aux exigences variées des entrepreneurs, offrant des services financiers innovants pour faciliter la gestion d’entreprise au quotidien.

3) Blank : Services Bancaires Intuitifs pour PME et Micro-Entrepreneurs

La néobanque Blank, soutenue par le Crédit Agricole, émerge comme une solution bancaire prometteuse pour les professionnels, en particulier les indépendants, les micro-entreprises et les petites et moyennes entreprises (PME). Offrant une expérience client fluide combinée à la solidité d’un acteur bancaire historique, Blank se distingue par sa capacité à répondre aux besoins spécifiques des professionnels.

Des Tarifs Compétitifs et une Structure Tarifaire Transparente

Blank propose des tarifs très compétitifs avec trois formules adaptées aux différents besoins professionnels : Simple, Confort et Complète. Le coût varie de 6 euros HT par mois pour l’offre Simple à 39 euros HT pour l’offre Complète, positionnant Blank parmi les options les plus abordables sur le marché des néobanques professionnelles.

Un Ensemble de Services Bancaires Adaptés aux Exigences Professionnelles

Chaque formule inclut un compte avec un IBAN français, une carte Visa Business, des assurances professionnelles et divers outils de gestion, tels que l’édition de devis et de factures, la déclaration URSSAF automatisée, et bien plus. L’offre Complète, par exemple, offre des virements SEPA illimités et jusqu’à 20 dépôts de chèques gratuits par mois.

Avantages Principaux de Blank :

- Accessibilité et Flexibilité : Ouverture de compte en ligne en moins de 48 heures, sans engagement avec 1 mois d’essai gratuit.

- Diversité des Services : Compte avec carte Visa Business, assurances, outils de gestion.

- Tarification Transparente : Frais clairs, avec des options adaptées à différents niveaux d’activité professionnelle.

Comparatif des Offres :

| Offre | Tarif Mensuel | Services Inclus |

|---|---|---|

| Simple | 6€ HT | Carte Visa Business, 30 virements SEPA, assurances |

| Confort | 17€ HT | Services Simple + garanties supplémentaires, conseiller expert |

| Complète | 39€ HT | Services Confort + virements illimités, accès prioritaire au service client |

Fiabilité et Sécurité : Soutien du Groupe Crédit Agricole

Blank bénéficie du soutien du Groupe Crédit Agricole, garantissant ainsi fiabilité et sécurité. Cela offre une tranquillité d’esprit importante, surtout dans un contexte où la solidité financière est cruciale.

4) Sogexia : Choix Avantageux pour Comptes Professionnels

Un Compte Professionnel Accessible et Avantageux

Sogexia émerge comme une option remarquable pour les professionnels, les entrepreneurs et les startups, offrant un compte professionnel sans frais de gestion fixes et sans exigences de revenu ou de dépôt initial. Cette accessibilité rend Sogexia particulièrement attrayante pour un large éventail d’activités professionnelles.

Tarifs et Cartes : Flexibilité et Contrôle

Le compte Sogexia se distingue par sa flexibilité : les professionnels peuvent choisir la praticité d’une carte Mastercard à autorisation systématique, disponible pour 14,90 euros, ou opter pour l’élégance d’une carte en métal, offrant des avantages premium tels que des opérations gratuites et des limites de dépense plus élevées, au coût de 9,90 euros par mois. Sogexia assure des opérations gratuites en euros et des commissions compétitives pour les transactions en devises étrangères.

Avantages et Caractéristiques Clés :

- Compte mobile gratuit : Gestion simple et intuitive du compte via l’application.

- Cartes Mastercard : Choisissez entre la classique et la prestigieuse carte en métal.

- Cashback et Promotions : Accédez au Club Sogexia pour bénéficier de cashback jusqu’à 20% chez 1 100 partenaires.

- Commissions transparentes : Tarifs clairs, sans coûts cachés.

- Assistance clientèle : Support fiable et professionnel.

Sogexia pour les Professionnels : Innovation et Praticité

Pour les professionnels, Sogexia n’est pas seulement un choix économique, mais aussi un partenaire innovant. Il offre des services supplémentaires tels que des terminaux de paiement à partir de 29€ et des solutions personnalisées pour les besoins de paiement B2B et B2C.

Tableau Récapitulatif des Offres Sogexia :

| Type de Carte | Coût de la Carte | Abonnement Mensuel | Retrait en Euro | Paiements Hors UE |

|---|---|---|---|---|

| Standard | 14,90€ / 3 ans | – | 3€/retrait | 2,95% |

| Métal | 49,90€ / 3 ans | 9,90€ / mois | Gratuit | Gratuit |

Sogexia s’avère être une solution bancaire innovante et avantageuse pour les professionnels, alliant flexibilité, contrôle et économies, tout en offrant des services sur mesure pour répondre efficacement aux besoins spécifiques des entreprises modernes.

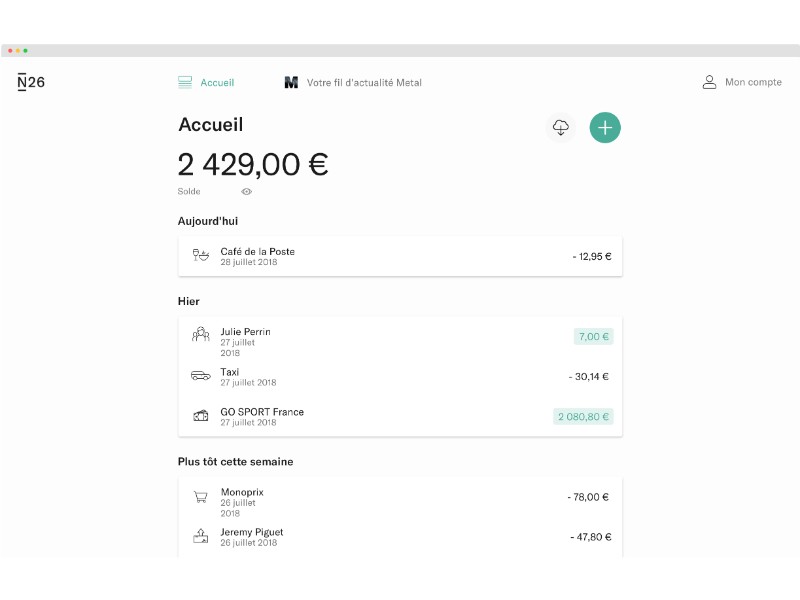

5) N26 Business : Banque Numérique Idéale pour Micro-Entrepreneurs

N26 Business se révèle être une solution bancaire incontournable pour les auto-entrepreneurs, particulièrement ceux axés sur l’international. Cette néobanque, originaire d’Allemagne et arrivée en France en 2015, se distingue par sa facilité d’accès, sa rapidité d’ouverture de compte (8 minutes) et ses options bancaires compétitives.

Simplicité et Efficacité : Les Atouts de N26 Business

La proposition de N26 Business est claire : une offre bancaire simplifiée, accessible via une application web et mobile ergonomique. Elle comprend une carte Mastercard Business gratuite, offrant 0,1% de cashback sur les dépenses professionnelles, une gestion simplifiée des finances de l’entreprise et une grande transparence sur les frais.

Des Offres Diversifiées pour Répondre à Tous les Besoins

N26 Business propose trois offres distinctes :

- N26 Business : gratuite et sans engagement.

- N26 Business You : 9,90€/mois avec un engagement de 12 mois, incluant des avantages supplémentaires.

- N26 Business Metal : 16,90€/mois, également avec un engagement de 12 mois, offrant encore plus d’options et de privilèges.

La Technologie au Service des Professionnels

L’un des plus grands avantages de N26 Business est sa plateforme numérique intuitive. Les transactions sont sécurisées grâce à la technologie 3D Secure et l’application permet une organisation efficace des dépenses, avec des notifications en temps réel pour chaque opération.

Avantages Clés de N26 Business

- Ouverture de compte rapide et sans dépôt minimum.

- Une offre de départ gratuite et sans frais cachés.

- Gestion autonome et intuitive du compte via l’application.

- Notifications instantanées pour un suivi détaillé des transactions.

- Cashback sur toutes les transactions avec la carte Mastercard Business.

- Sécurité renforcée avec la technologie 3D Secure.

Tableau Comparatif des Offres N26 Business

| Offre | Tarif Mensuel | Cashback | Avantages Supplémentaires |

|---|---|---|---|

| N26 Business | Gratuit | 0,10 % | – |

| N26 Business You | 9,90 € | 0,10 % | Assurances Allianz, options supplémentaires sur l’app |

| N26 Business Metal | 16,90 € | 0,50 % | Assurances Allianz, ligne téléphonique dédiée, plus de privilèges |

En somme, N26 Business se présente comme une solution bancaire idéale pour les auto-entrepreneurs, alliant simplicité, rapidité et efficacité. Avec des options adaptées à différents besoins professionnels et une plateforme numérique sécurisée, N26 Business s’impose comme un choix privilégié pour la gestion financière des auto-entrepreneurs.

6) Revolut Business : Solutions Bancaires Polyvalentes pour Professionnels

Revolut Business, une solution bancaire polyvalente et innovante de la néobanque britannique Revolut, convient à un large éventail de professionnels, des micro-entrepreneurs aux entrepreneurs établis. La flexibilité de ses offres, incluant des plans gratuits et payants, rend Revolut Business attractive pour tout type d’activité professionnelle.

Caractéristiques et Avantages de Revolut Business

- Compte Multidevises Gratuit : Un des rares comptes professionnels sur le marché à offrir une option gratuite.

- Cartes Prépayées Mastercard : Disponibles sous formes physiques et virtuelles, elles offrent une gestion efficace des finances d’entreprise.

- Gestion Internationale Facilitée : Transactions dans 28 monnaies avec peu ou pas de frais, idéales pour les professionnels ayant des activités à l’international.

- Sécurité et Contrôle : Gestion directe via une application mobile ou un navigateur web, avec possibilité de partager l’accès avec des collaborateurs.

- Intégrations Pratiques : Compatibilité avec divers outils comme Slack, Xero et QuickBooks pour une gestion d’entreprise optimisée.

- Revolut Reader : Un terminal de paiement élégant et efficace, offrant des commissions avantageuses sur les transactions par carte bancaire.

Tableau Comparatif des Offres Revolut Business

| Types d’Offres | INDÉPENDANTS / FREELANCES | PME / ENTREPRISES |

|---|---|---|

| Offre gratuite | Basic (gratuit) | Basic (gratuit) |

| Offre d’entrée de gamme | Professional (7€ / mois) | Grow (25€ / mois) |

| Offre premium | Ultimate (25€ / mois) | Scale (100€ / mois) |

| Offre personnalisée | / | Enterprise (prix sur mesure) |

7) Shine : Le compte pro en ligne

Shine est une néobanque dédiée aux professionnels indépendants, aux auto-entrepreneurs et aux PME qui cherchent une gestion bancaire simple et efficace.

Proposant trois offres

- Basic à 7,90 €

- Plus à 14,90 €

- Pro à 29 € par mois

Shine permet d’accéder à un compte bancaire avec IBAN français et une carte Mastercard Business. Parmi ses fonctionnalités clés, on trouve la facturation automatique, le suivi des dépenses, l’encaissement de chèques, et même des dépôts d’espèces pour les formules Plus et Pro.

Shine se démarque par une interface intuitive et des outils pratiques, comme la possibilité d’émettre des devis et des factures via l’application mobile.

Cette néobanque est idéale pour les micro-entrepreneurs et les petites structures qui souhaitent gérer leurs finances sans les complications des banques traditionnelles. De plus, Shine propose des protections adaptées aux entreprises, comme des assurances sur le matériel et une assistance juridique pour résoudre les problèmes administratifs et juridiques.

La possibilité de créer des cartes virtuelles sécurise également les achats en ligne, un atout pour ceux qui travaillent avec des fournisseurs ou clients internationaux.

Comptes Courants d’Entreprise : Critères de Sélection

Pour choisir un compte courant d’entreprise, il est essentiel de considérer divers facteurs tels que les coûts de gestion, les services offerts et l’accessibilité numérique. Un compte pro en ligne gratuit peut être une option attractive pour les nouveaux entrepreneurs.

Qu’est-ce qui Rend un Compte Courant d’Entreprise Efficace ?

- Tarifs et commissions : Un compte courant compétitif devrait offrir des tarifs bas ou nuls, en particulier pour les opérations courantes telles que les virements et la gestion des paiements.

- Services en ligne et mobile banking : La gestion agile et sécurisée du compte via des applications et plateformes en ligne est désormais indispensable.

Accès au crédit: La possibilité d’accéder à des lignes de crédit ou des financements peut être cruciale pour la croissance de l’entreprise.

Comment Ouvrir un Compte Bancaire d’Entreprise ?

Pour ouvrir un « compte bancaire professionnel« , vous devez fournir divers documents et informations attestant de la légitimité et du statut légal de votre entreprise. Ces exigences peuvent varier légèrement selon la banque et le pays d’opération, mais incluent généralement :

- Documents d’Identité : Il est nécessaire de fournir une pièce d’identité valide, telle qu’un passeport ou une carte d’identité, des propriétaires de l’entreprise ou des associés.

- Informations sur l’Entreprise : Vous devez présenter des documents attestant de l’enregistrement de l’entreprise. Cela peut inclure le certificat d’enregistrement de l’entreprise, le numéro d’identification fiscale de l’entreprise (numéro de TVA), et, le cas échéant, un extrait du registre du commerce.

- Statuts Sociétaires : Dans le cas d’une société, les statuts sociétaires sont requis, établissant la structure et les règles de votre entreprise. Ce document comprend des informations telles que la dénomination de l’entreprise, l’adresse du siège social, la description de l’activité commerciale, et les détails des associés et des administrateurs.

- Preuve de l’Activité Commerciale : Certaines banques peuvent exiger une preuve de l’activité commerciale, telle que des contrats avec des clients, des factures émises ou des plans d’affaires.

- Justificatif de Domicile : Un justificatif de domicile, comme une facture récente, peut être requis pour confirmer l’adresse de l’entreprise et du titulaire du compte.

- Informations Bancaires Précédentes : Si l’entreprise avait auparavant un autre compte bancaire, la banque pourrait demander des détails à ce sujet.

En outre, la banque effectuera une vérification de conformité et pourra demander des informations supplémentaires pour satisfaire les exigences de « Know Your Customer » (KYC) et de lutte contre le blanchiment d’argent. Il est également important de considérer que certaines banques pourraient avoir des exigences spécifiques en fonction du type d’activité commerciale et de la juridiction légale dans laquelle opère l’entreprise.

Est-il Obligatoire d’Avoir un Compte Courant Professionnel ?

En France, la gestion financière d’une activité entrepreneuriale nécessite une attention particulière dans le choix et la gestion du compte courant. La législation en vigueur établit des critères spécifiques pour l’ouverture d’un compte courant professionnel, variant selon la forme juridique de l’entreprise.

Cas des Sociétés avec Personne Morale

Pour les entreprises avec une personne morale, comme l’EURL (Entreprise Unipersonnelle à Responsabilité Limitée), la SARL (Société à Responsabilité Limitée), la SAS (Société par Actions Simplifiée), la SA (Société Anonyme) ou la SASU (Société par Actions Simplifiée Unipersonnelle), l’ouverture d’un compte courant professionnel est non seulement recommandée, mais obligatoire.

Ce type de compte est essentiel pour séparer les transactions d’entreprise de celles personnelles et représente une condition fondamentale pour l’inscription au Registre du Commerce et des Sociétés (RCS). Le compte courant professionnel facilite la gestion financière, permettant un suivi plus simple des entrées et sorties d’entreprise.

Pour les Entreprises Individuelles et Auto-Entrepreneurs

Dans le cas des Entreprises Individuelles, y compris les auto-entrepreneurs, les professionnels libéraux, les artisans et les commerçants, la législation française impose une séparation comptable claire. Bien qu’un compte dédié ne soit pas strictement nécessaire pour les auto-entrepreneurs, sauf si leur chiffre d’affaires dépasse un certain seuil, il est recommandé pour une gestion transparente.

Cas Particulier de l’EIRL

L’EIRL (Entrepreneur Individuel à Responsabilité Limitée) représente une forme particulière d’entreprise individuelle qui ne possède pas d’entité juridique séparée. Néanmoins, il est nécessaire que l’entrepreneur ouvre un compte bancaire dédié, incluant la mention « EIRL » (par exemple, « Martin Dupont EIRL »). Ce compte est utilisé pour toutes les transactions financières relatives à l’activité entrepreneuriale, garantissant ainsi une distinction nette entre le patrimoine personnel et celui de l’entreprise.

Comment Choisir une Banque pour Votre Activité ou Profession ?

La sélection d’une banque populaire compte pro en ligne est cruciale, surtout pour les petites entreprises et les auto-entrepreneurs. Il faut considérer la gestion des flux de trésorerie, les opportunités de croissance et les stratégies financières à long terme. La compréhension des besoins spécifiques de votre activité, notamment pour les auto-entrepreneurs, est essentielle dans ce choix.

Comprendre les Besoins de Votre Entreprise

La première étape dans le choix d’une banque pour votre petite entreprise est de comprendre vos besoins spécifiques. Cela signifie évaluer le volume des transactions mensuelles, les habitudes de gestion des espèces et les perspectives de crédit futures. Par exemple, si votre entreprise repose sur des transactions en espèces fréquentes, vous aurez besoin d’une banque avec un large réseau de guichets automatiques et d’agences. Alternativement, si vous prévoyez d’étendre votre activité et avez besoin d’un accès au crédit, vous devriez envisager des banques offrant une variété d’options de prêt pour les petites entreprises.

Convenance et Accessibilité

La commodité est un autre facteur crucial. Les petites entreprises bénéficient grandement de banques offrant des services en ligne et mobiles efficaces. Cela économise non seulement du temps, mais offre également une flexibilité essentielle dans la gestion des activités bancaires quotidiennes. Certaines banques offrent également des conseils personnalisés et un soutien pour aider à naviguer dans des aspects plus complexes de la finance d’entreprise.